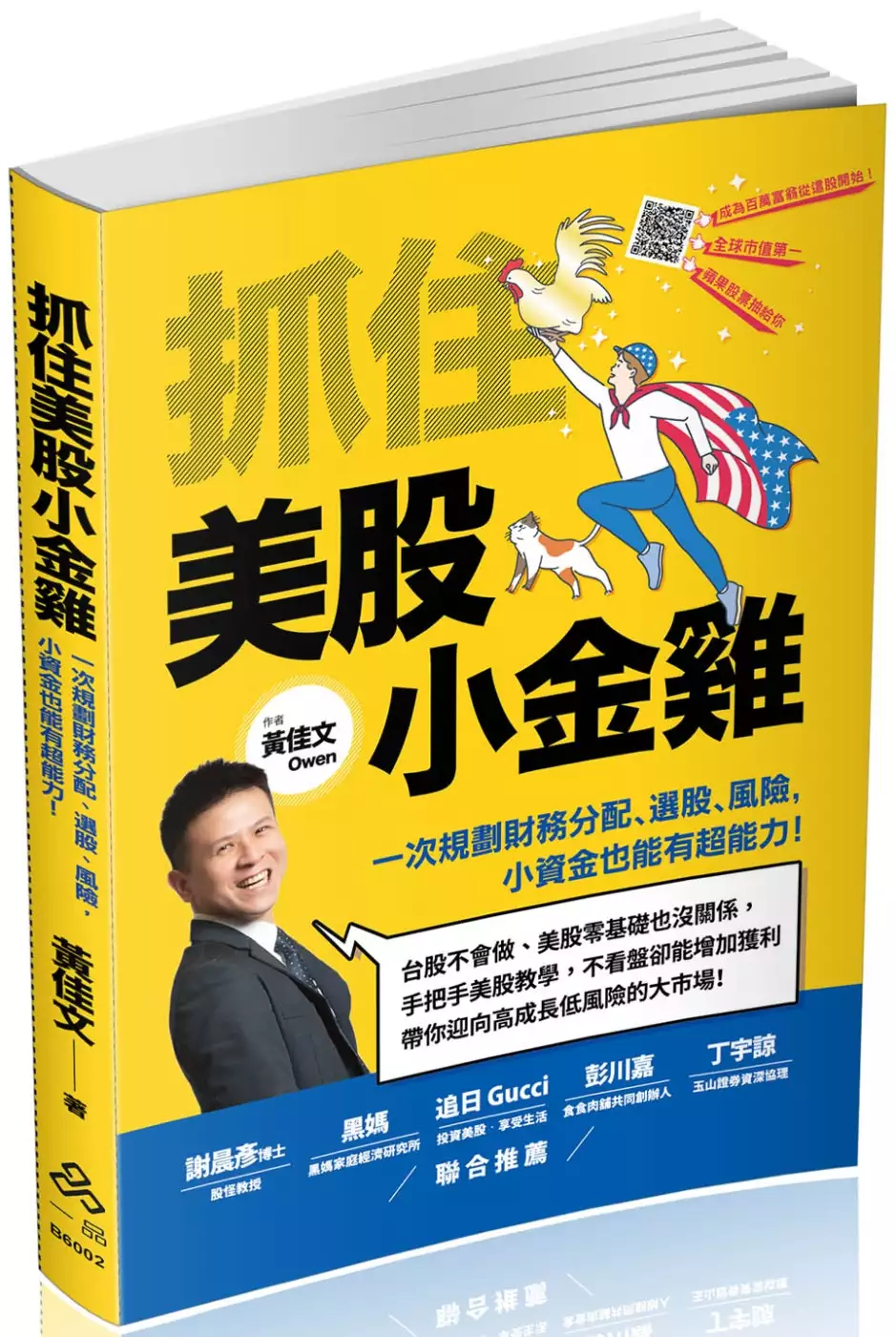

澳洲研究所申請門檻的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦黃佳文寫的 抓住美股小金雞:一次規劃財務分配、選股、風險,小資金也能有超能力!(一品) 和KenPoon的 移民贏家指南都 可以從中找到所需的評價。

另外網站【條件式入學/Pathway】今年八月去留學還來得及!免托福雅思也說明:美國(主要)/ 加拿大/ 英國(主要)/ 澳洲(主要)/ 紐西蘭/ 的大學與研究所進百 ... 英文測驗成績的標準,能符合以上種種標準門檻的人,才有機會申請到理想的學校。

這兩本書分別來自一品 和經緯文化所出版 。

國立臺北大學 法律學系一般生組 張心悌所指導 鍾宇的 虛擬通貨之研究—以內線交易責任為中心 (2021),提出澳洲研究所申請門檻關鍵因素是什麼,來自於區塊鏈、虛擬通貨、投資契約、內線交易、證券交易法、期貨交易法。

而第二篇論文東吳大學 法律學系 潘維大所指導 莊弘伃的 跨境電商課稅之研究–以加值型營業稅為中心 (2021),提出因為有 跨境電商課稅、電子商務、加值稅的重點而找出了 澳洲研究所申請門檻的解答。

最後網站[問題] 申請澳洲研的難度 - PTT 熱門文章Hito則補充:14 F →newseastar: 澳洲其實整體來說還是很店,篩學生最大門檻就是英文 08/30 06:46 ... 46 F →newseastar: 事實上在申請博士班的時候我們根本就是先看研究經驗再 08/31 ...

抓住美股小金雞:一次規劃財務分配、選股、風險,小資金也能有超能力!(一品)

為了解決澳洲研究所申請門檻 的問題,作者黃佳文 這樣論述:

你是否想過自己成為全球 TOP 10企業的老闆? 當「世界一流企業為你打工」成為一種可能? 第一步,思考上面2個問題 接下來,閱讀這本書 一切將從這裡開始! 本書特色 ★「複利」的起源:現在立馬動作+再投入 人生很漫長,但時間卻不斷流失,你每錯過一分一秒,「複利」的增速就少一點,少奮鬥30年的方法,就是把握當下開始投資。 「看完這句話又花了2秒,你的複利速度又慢了!」時間滾動產生的獲利拿來再投入,教你滾出「大雪球」。 資金多寡不是問題,精華【圖、文、數據】告訴你如何運用「時間」創造奇蹟。 ★個人條件與理財目標全方面健檢,了解自我

定位才出發 你認真算過儲蓄、薪水、生活費、娛樂費、緊急預備金等「所有資產」究竟有多少/增多少/花多少嗎? 帶你落實「財務健檢」,掌握自己才是第一步,用客觀標準自我檢視,盤點完畢行動更明確。 ★美股市場全透視,遊戲規則、運用工具、投資語言、長期趨勢一把抓 投資工具優缺分析,找出你的最適選擇 手續、費用、匯率等小細節大學問,快速認識不吃虧 經濟指標成千上萬,只留意關鍵指標,簡化負擔不眼花 圖解財報:一秒抓住關鍵數據不混亂 ★尋找並鑽研你的「能力圈」,進出標的/比重/時間不恐慌也不盲目 通膨/通縮、牛市/熊市的通用法則,不再煩惱進場時間與金額問題; 【股息

×成長】分配方式,幫你找出「保守」、「穩健」、「積極」專屬組合。 ★洞悉人性考驗,養成健康心態與良好檢視習慣 金融危機、金融海嘯、貿易戰與疫情等「重大危機」,是投資者的「檢定考」! 教你如何在【自我精進×信心建立×定期檢視】循環中保持正確觀念,不僅可以在市場中「長期生存」,更能享受良好循環帶來的「優質生活」。 名人推薦 謝晨彥/股怪教授 黑媽/黑媽家庭經濟研究所 追日Gucci/投資美股.享受生活 彭川嘉/食食肉舖共同創辦人 丁宇諒/玉山證券資深協理 謝晨彥/股怪教授 我不諱言,佳文的投資理念和我不謀而合,他的財商觀念與投資實力更是貨眞價實,他透

過不斷學習、嘗試所累積出來的「乾貨」,能夠在這邊以文字呈現給各位有緣的讀者,絕對是大家的福氣! 黑媽/黑媽家庭經濟研究所 美股可能對你來說,是個陌生的投資工具。但是透過這本書,你可以了解美股市場的遊戲規則,更能夠學到以一個創業家的角度來看待投資。 追日Gucci/投資美股.享受生活 投資在當前這個瘋狂於「新興科技股」與「虛擬貨幣」的時代中,這本書是少數仍願意傳授且提醒人們「資產配置」與「風險意識」的作品。 彭川嘉/食食肉舖共同創辦人 原本,我只研究台股,不懂美股是什麼,是佳文讓我開了眼界,不但創立了「股股學院」及「股股 app」,運用他本身的投資心法,開辦輕鬆理解

的線上課程,教大家如何投資美股、創造被動收入。 丁宇諒/玉山證券資深協理 作者希望透過多元管道協助這群想投資卻找不到鑰匙的人,讓大家從理財角度出發,可以有紀律地進入投資領域,學習穩健的美股投資。如果對美股有興趣,那就該看看一個創業家是怎麼看待美股投資這件事!

虛擬通貨之研究—以內線交易責任為中心

為了解決澳洲研究所申請門檻 的問題,作者鍾宇 這樣論述:

發展迅速的區塊鏈技術塑造了Web 3.0時代,伴隨去中心化金融監管議題逐漸發酵,虛擬通貨發行所涉及的市場秩序維護和投資人保護議題,開始備受各國金融監管機關關注,而本文所主要探討者,乃虛擬通貨內線交易責任的相關疑義。雖然虛擬通貨市場上確實存在某些內線交易問題,但有鑑於虛擬通貨尚有許多監管之不確定性,究竟應否將之納入內線交易法充斥不少爭議,也無怪乎國內外對於虛擬通貨內線交易相關的實務判決仍相當缺乏。然而,內線交易法目的所欲維護之市場秩序,是否會及於我們所熟知的比特幣、乙太幣乃至其他類型虛擬通貨之市場,實有其值得思考之處。有關虛擬通貨的證券法定位,各國證券主管機關透過各式官方資料,試圖說明虛擬通貨

的證券定性考量或監管策略,我國金管會亦於2019年7月正式核定「具證券性質之虛擬通貨」為有價證券,並提出相關發行規範說明,對於我國虛擬通貨的證券監理可謂一項重大突破。然而本次核定函令及相關說明,僅為虛擬通貨證券監理的開始,待未來國內出現虛擬通貨發行之實際問題時,可能會產生更多現行證券交易法適用上的疑義。以內線交易為例,內線交易法目的之思考到各項構成要件之適用,在虛擬通貨領域皆可能存在某些論點的歧異。本文主要沿襲2018年瑞士FINMA對虛擬通貨的分類,將虛擬通貨分為支付型、功能型及資產型,以輔助分析虛擬通貨於內線交易規範之適用性,並觀察我國證券交易法與期貨交易法規範,討論各類型虛擬通貨可能適用

的內線交易法規依據。在比較法上,則著重參酌美國SEC及CFTC兩大金融監管機關的實務案例處理,思索我國規範上可資借鏡之處。最後,本文提出若干我國規範上之建議,使「具證券性質之虛擬通貨」能明確適用證券內線交易規範,並期望金管會逐步核准虛擬通貨相關期貨商品,讓其他不具證券性質之虛擬通貨有機會受到期貨內線交易規範之檢核,希能透過建立明確的內線交易法制,增進投資人對國內虛擬通貨市場環境的信任。

移民贏家指南

為了解決澳洲研究所申請門檻 的問題,作者KenPoon 這樣論述:

作者以過來人的一手經歷,詳細比較各熱門移民目的地宜居度,提供最全面和平衡的資訊,分析哪個地方適合你、怎樣移民最低成本和最高效;更重要的是分享移民後如何成功的獨門秘笈,幫你成為移民贏家。 【澳洲】:悉尼還是墨爾本?2021年7月後新移民政策修改 【加拿大】:多倫多還是溫哥華?怎樣移民加拿大? 【英國】:英國宜居嗎?英國5大城市比較、生活成本及教育概況 【美國】:美國職場文化點評,為何坊間移民美國廣告不多? 【愛爾蘭】:愛爾蘭護照全球最值錢?愛爾蘭不用坐移民監? 【新加坡】:政局穩定、就業機會多的花園城市新加坡適合你嗎? 【台灣】:台灣移民門檻相對較低,分析4

大移民途徑

跨境電商課稅之研究–以加值型營業稅為中心

為了解決澳洲研究所申請門檻 的問題,作者莊弘伃 這樣論述:

隨著網際網路科技的進步與普及化,電子商務也隨之蓬勃發展,網際網路因此躍然成為整個「數位經濟」活動的重心。而在日益興盛且模式多元的電子商務交易中,尤以跨境電商透過線上平台提供數位服務的勞務銷售,因該營業人未在國內註冊營業處所,亦難知悉交易及其消費金額,對現行建構於實體經濟上的國內課稅架構,已形成嶄新的稅務挑戰。面對此種跨境電子勞務交易課稅之問題,我國加值型及非加值型營業稅法於2016年12月28日,增訂第2條之1及第28條之1,明定外國之事業、機關、團體、組織,在中華民國境內無固定營業場所,銷售電子勞務予境內自然人者,為營業稅之納稅義務人。其年銷售額逾一定基準者,應自行或委託報稅代理人

,向主管稽徵機關申請稅籍登記。然由跨境電商自行或委託國內報稅代理人向稅捐稽徵機關申請稅籍登記及繳納營業稅之模式,是否真能有效掌握稅源及維護租稅公平,恐有待觀察。 由於營業稅為我國第二大稅目,且為所得稅之源頭,掌握營業稅即能掌握大部分之所得稅;又OECD於2014年提出要求非居住者供應商於消費地國辦理稅籍登記及報繳稅捐建議,歐盟及部分OECD國家,如韓國、日本等陸續於2015年提出加值稅修正草案,故本文擬以跨境電商課稅之研究為題,並以加值型營業稅為中心,首先說明電子商務之意義、運作型態與跨境租稅管轄權之法理及稅務挑戰,進而介紹我國跨境電商營業稅制發展沿革,再研析比較OECD「稅基侵蝕與利潤

移轉」(BEPS)行動計畫與2017年「國際加值稅準則」(International VAT/GST Guidelines)、日本跨境電商消費稅制情形、歐盟「數位經濟公平稅」(Fair Taxation of the Digital Economy)草案及跨境電商加值稅新制(Cross-border VAT E-commerce),並以線上叫車服務平台「Uber」、訂房網站「Agoda」、「Line貼圖」及「Facebook」扣繳退稅爭議進行個案分析,探討電子勞務交易之營運模式,深入了解業者透過跨境電子商務平台銷售電子勞務在我國課稅之問題,最後提出結論及建議,以供後續研提相關立法政策之參考。

想知道澳洲研究所申請門檻更多一定要看下面主題

澳洲研究所申請門檻的網路口碑排行榜

-

#1.澳洲大學研究所科系該如何選擇?讀了半年的心得及10個常見 ...

澳洲 現在移民的門檻據說是非常高的,如果你一開始目標很明確就是要移民的話,最好是可直接找可以讓你移民積分高的條件,例如偏遠地區的學校(昆士蘭、雪梨 ... 於 minahaha.com -

#2.澳洲留学条件2022 - 南星教育

相较英美加等国,澳洲研究生申请门槛更低一些,澳洲八大名校一般对于985/211院校学生GPA要求约为75%,双非83%左右,每个专业的入学条件都不同。此外,澳洲许多研究生课程都 ... 於 www.nanxingjiaoyu.com -

#3.【條件式入學/Pathway】今年八月去留學還來得及!免托福雅思

美國(主要)/ 加拿大/ 英國(主要)/ 澳洲(主要)/ 紐西蘭/ 的大學與研究所進百 ... 英文測驗成績的標準,能符合以上種種標準門檻的人,才有機會申請到理想的學校。 於 www.studymap.com.tw -

#4.[問題] 申請澳洲研的難度 - PTT 熱門文章Hito

14 F →newseastar: 澳洲其實整體來說還是很店,篩學生最大門檻就是英文 08/30 06:46 ... 46 F →newseastar: 事實上在申請博士班的時候我們根本就是先看研究經驗再 08/31 ... 於 ptthito.com -

#5.2022年澳洲留學申請正當時,今年研究生申請有何變化?

去澳洲留學讀研1-2年,1年制的課程可以快速拿到含金量高的碩士學位,2年制 ... 澳洲大學研究生課程的申請門檻對比同層次英美國家的大學要低一些,但隨 ... 於 kknews.cc -

#6.How I become an Accredited Practising Dietitian in ... - 營養專科

作者Writer: Judy Teng 台澳雙碩士,澳洲/台灣註冊營養師 ... 而碩士也是相當難申請,以我們學校來說,申請門檻又比其他學校高(準備的資料多),競爭更是激烈,聽同學 ... 於 arie.cc -

#7.《DJ社論》85度C海外剝削台灣留學生啟示錄 - MoneyDJ理財網

連鎖餐飲品牌85度C(美食-KY, 2723)短付台灣在澳洲留學生「海外實習 ... 的工作合約與權益諮詢,強調「與FWO諮詢您所面臨不符合澳洲入境簽證申請項目的 ... 於 www.moneydj.com -

#8.研究所代辦-澳洲BEAR EDUCATION 貝爾國際文教

學生在附設的英語中心通過學校錄取門檻後即可入學,無需再參加雅思或托福考試。 申請時間規畫. 於 bear-edu.com -

#9.留學熱門科系:澳洲醫檢師課程| Intake Education 國際留遊學

申請 的英文門檻大多為雅思IELTS總分6.5,單科不低於6.0。 要注意的是,澳洲只有三間學校提供醫檢師碩士課程,想申請的同學請盡早開始準備或聯絡Intake ... 於 intake.education -

#10.澳洲大學申請門檻,大家都在找解答。第1頁

學生和家長認為澳洲的大學比較水,因為澳洲大學的大學申請門檻比較低。事實上澳洲八大名校當中有7所 ... 【澳洲留學懶人包】我如何申請澳洲研究所&超完整入學前準備. 於 igotojapan.com -

#11.留学澳洲研究类硕、博门槛降低 - Hotcourses中国

根据要求,赴澳攻读研究类硕士学位(Master by Research),申请人的雅思成绩一般在6.5分或以上,并且申请的专业与本科或硕士研究背景相同,在国内有较强的 ... 於 www.hotcourses.cn -

#12.【2021澳洲八大名校聯盟】學校及科系精闢分析

澳洲 八大 - 在世界排名中,排名相當的高,相比於英美加高排名的學校,申請門檻較 ... 昆士蘭大學在QS排名中,每年穩定的維持在世界前50名,該校的教學和研究型教育一直 ... 於 australia.net.tw -

#13.2022最新!澳洲留學學制、費用、學校申請超詳解 - 澳貝客

有些學生想要申請碩士學位,但因為成績未達門檻或因讀的系所與原本的大學唸的不同,因此需要先唸一年的Graduate Diploma以銜接Master Degree。Graduate ... 於 www.ioutback.com -

#14.澳洲學制 - 元璽國際教育諮詢

澳洲 大部分的碩士學位未分等級,但還是有例外;此外,部份研究所會授予榮譽碩士學位,不過並不分級。 ²碩士入學門檻. 學位類別. 於 www.wesi.com.tw -

#15.漫談留學申請:申請應備文件 - 普羅教育機構

經過了大量的資料閱讀和他人的意見諮詢,鎖定自己想申請的學校,也確定自己符合學校的申請門檻之後,那麼下一步當然就是要開始準備申請。申請美國研究所常見需要備齊的 ... 於 www.swb.com.tw -

#16.澳洲vs 美國- 為什麼澳洲留學門檻那麼低?

與美國的大學相比,澳洲的大學申請門檻簡直就是簡單模式,只要在校成績及英文能力不是太差, ... 更多澳洲大學、研究所資訊 https://goo.gl/RQk4h4. 於 deweyblog.pixnet.net -

#17.在澳洲念書兩年-拿到187visa-PR(永居)分享 - 背包客棧

也不想繼續念生科方面的研究所於是選擇的修車這科系...至少他說他還有點興趣 ... 在澳洲念書兩年,畢業後申請485,這是個1.5年的工作簽,伴侶也可獲得 於 www.backpackers.com.tw -

#18.澳洲移民難不難?2022~2023澳洲移民5種方式與移民條件總整理

想要在澳洲讀書並申請移民,那就跟著以下步驟,一一完成即可順利取得簽證。 STEP 1.—於澳洲就讀專科2年,或讀大學3~4年,或碩士2年,並完成學業。 於 studycentralau.com -

#19.澳洲留學讀碩士真的好嗎? - 劇多

澳洲 讀碩士要看是哪家學校的碩士,如果是八大的碩士,經過了煉獄般的兩年學習畢了 ... 澳洲名校不少,教育資源比較豐富,而申請門檻相對較低,對於有條件的人而言,還 ... 於 www.juduo.cc -

#20.澳洲留學,申請過程及心得@ Say hi to everyone - 痞客邦

敝人能力有限,能分享的東西很生活化而非學術性質,但如果你有問題,我會盡我所能地回答你。 再次祝福大家申請成功! 想要好好的把讀書歷程、申請過程分享 ... 於 ariellu12345.pixnet.net -

#21.25年經驗免費代辦澳洲留學,遊學,打工度假 - OH!Study

澳洲 公立技職學院TAFE 提供當地緊缺職業之培訓,技能涵蓋護理、餐飲、旅遊、工程、老年照護、幼教等。TAFE 所提供的Diploma文憑課程可抵大一學分,畢業後可申請直入有配合 ... 於 ohstudy.net -

#22.英國留學碩士申請研究所日程與學費介紹 - 欣傳媒

英國讀碩士的優勢英國研究所修業時間短,合理費用美國碩士修業年限為2年, ... 因為就讀時間僅一年,計算下來,比在美國澳洲讀碩士省下更多生活費, ... 於 blog.xinmedia.com -

#23.澳洲碩士留學一年制質量如何?時間越久,認可度越高?

澳洲 碩士留學一年制質量如何?澳大利亞一年制碩士申請並非低門檻,相反,它要求學生的各項素質都相當優異,因此只有全面的解析目標院校的消息和自身的 ... 於 ppfocus.com -

#24.【澳洲大學代辦】留學費用、申請準備流程、入學條件

澳洲 大學代辦|APM留學服務中心與澳洲多間大學合作,澳洲大學代辦服務包括學校介紹、 ... 本文章會針對本科學士做分析,如果想要了解澳洲研究所的話,請點擊前往<<澳洲 ... 於 www.apm-edu.com.tw -

#25.申請澳洲大學要準備什麼?找澳洲留學代辦,幫你申請神助攻

對於澳洲大學來說,英語能力是最基本的要求,註冊時會要求學生具備雅思(IELTS)平均6.5,各科不得低於6.0的成績。實際情況需要依照各校規定,部分系所要求的英語門檻可能 ... 於 www.chiaoshun.com -

#26.澳洲研究所經驗談Ep.2 | 決定要申請出國留學了 - joycejoys.com

澳洲研究所 經驗談Ep.2 | 決定要申請出國留學了,然後呢?新手必看3 大攻略!(選校選系?預算花費?交友圈?). 於 joycejoys.com -

#27.澳洲高等教育學位介紹

由淺入深的探討各學習主題,並為研究所課程學習立下根基。 一般來說,申請澳洲大學入學,申請人需具備有高中畢業以上的程度。 Bachelor Honours Degrees (榮譽學士 ... 於 www.cenweb.info -

#28.信用卡-J POINTS卡國內最高3.5%回饋! - 富邦金控

... 平台所收取之手續費等。 本活動回饋之刷卡金將回饋於持卡人於本行之信用卡帳戶上,每歸戶ID限回饋乙次,如同時申請兩卡(含)以上併皆達門檻,將回饋至最早核卡之富 ... 於 www.fubon.com -

#29.澳洲留學問與答 - 企鵝澳洲教育

你好~我想在澳洲念書,畢業之後可以走移民,我本身已是大學畢業,專業是建築,但我發現如果去念碩士學費無法負荷,本身英文程度也無法達到入學門檻,像我這樣可以透過TAFE ... 於 penguineducation.com -

#30.【澳洲大學】2022/23 年澳洲大學申請全攻略,讓你澳洲移民

澳洲 共有42 所大學,分別有37 所公立大學、3 所私立大學以及2 所國際大學。澳洲大學主要分為三大類:澳洲八大聯盟大學、澳科技聯盟大學及澳洲創新研究大學 ... 於 linkedu.hk -

#31.澳洲留學申請|澳洲大學八大名校申請經驗分享- My Joanne Style

妹妹正式在澳洲就讀大學,先在台灣讀到大二後,才申請澳洲的學校, ... 但是,當時妹妹已經在澳洲了,而我又忙著準備自己的研究所考試,再加上申請 ... 於 myjoannestyle.com -

#32.雅思6.0,可以申请澳洲八大的硕士留学吗? - 知乎

可以,大部分专业对雅思要求是6.5(6.0),如果题主不想再考雅思了,可以用6.0的雅思成绩去申请语言班或者读pathway课程。 但这两者都有劣势,语言班费钱,而pathway ... 於 www.zhihu.com -

#33.進不了理想的大學?讓「語言直升班」來幫你! - OZfair 澳立留學

這個結果明確地指出直升課程在英語技能的培養和學術研究能力上具備非常高的價值。 ... 澳洲每一所大學的課程幾乎都可以提供語言直升班。 於 ozfair.org -

#34.#請益澳洲研究所申請 - 留學板 | Dcard

詢問過了各大代辦後,得知澳洲研究所大多都只看gpa及雅思成績,但因為已經畢業工作兩年多了,所以gpa是沒得救了(四分制2.93,平均72),想請問版上有 ... 於 www.dcard.tw -

#35.【美國留學vs澳洲留學】入學門檻解析,教你國外大學申請最 ...

放洋獨家的多元入學方案、精準落點分析結合選校要點、備妥所有申請文件、完善入學行前規劃,海外留學從升高中、大學到研究所都有相對應的輔導,甚至 ... 於 www.tkblearning.com.tw -

#36.澳洲留學”行銷碩士”首選5間大學

澳洲 留學-行銷碩士首選5間大學. Study Marketing – 5 excellent Australian Masters degrees. University in Australia, Study Marketing, Tuition Fees. 於 studyinaust.com.tw -

#37.如果您是單身的學生,基本上在大都市,每個月約需準備台幣

台澳兩地貼心服務,留遊學諮詢澳洲政府合法立案留學顧問公司.我們的顧問團隊有多年辦理留遊學經驗, 竭盡所能為學生提供免費且專業的留學諮詢與申請服務。 於 www.mi-ed.com -

#38.澳洲留學|如何申請澳洲研究所?5大關鍵解析 - 放洋留遊學

澳洲研究所申請 時間 ... 一般來說澳洲研究所入學的月份有兩次,分別為2月以及7月,春季入學及秋季入學,然而,有些學校會多開一次夏季入學,所以此時時時刻 ... 於 www.tkbletsgo.com -

#39.澳洲的大學&研究所 - 紐澳行留學顧問公司

絕大多數的澳洲大學都是國立的(澳洲40所大學中只有兩所是私立, 其餘全部都是由政府設立並嚴格控管的國立 ... 校區轉學: 就讀一年後可以申請校區轉學體驗澳洲各大城市。 於 www.newoz.com.tw -

#40.留學澳洲不可不知的三件事 by 紐澳顧問Kylie Lien

此外,有些學校為尚未達到入學門檻的同學們,提供了條件式入學,可協助同學進入正式 ... 在申請特殊科系的研究所,以護理系為例子而言,校方會要求申請人提出工作證明、履歷 ... 於 www.urwinner.net -

#41.【澳洲留學懶人包】我如何申請澳洲研究所&超完整入學前準備 ...

【澳洲留學懶人包】我如何申請澳洲研究所&超完整入學前準備(UQ/Brisbane) · CoE Confirmation of Enrollment · 學生簽證Student Visa · 護照影本 · School ... 於 www.blink.com.tw -

#42.〔澳洲留學〕什麼是EAP?大學學術英文課程介紹與心得分享

要讀澳洲大學的入學門檻最重要的是要有雅思成績,一般來說澳洲的學士要求 ... 當初我在申請QUT碩士設計學院的時候,因為雅思成績不足,所以學校開給我 ... 於 abcwithyou.pixnet.net -

#43.申請澳洲「八大名校」的錄取條件是什麼? - GetIt01

ANU偏向於理工科的研究型大學,另外由於所處地理位置原因,在政治經濟學方面也不錯,但商科相對沒那麼強。ANU不但入學要求高,讀的時候要求也高,不管本科還是研究生,只要 ... 於 www.getit01.com -

#44.【澳洲研究所申請全攻略】澳洲研究所申請時間/文件/學費整理

澳洲研究所申請 時間 ; 夏季入學, 11-1月, 1月-3月, 3月-4月, 4月-5月 ; 春季入學, 5-7月, 7-10月, 10-11月, 11-12月 ... 於 tkbletsgo.blogspot.com -

#45.沒考英文檢定? 用學術英文班(Academic English)銜接碩士課程 ...

在學校內的報告作業實況以repo 學術英文, 英文直升, 澳洲語言學校, ... 所以,如果各位看到,[ 阿,雅思6 或6.5的入學門檻好高~~],進來學校,尤其 ... 於 vocus.cc -

#46.熱門留學國家這樣選|出國留學費用、門檻分析比較|留學代辦 ...

澳洲 留學費用| 澳洲留學熱門科系 ... 英文門檻, 申請大學建議托福分數80-90以上申請研究所則建議托福90以上,並且需要考GRE或GMAT 於 www.tkbgo.com.tw -

#47.澳洲大學申請指南》瞭解費用與時程,實現你的留學計畫 - 新絲路

想要申請澳洲碩士的朋友們,只要是大學畢業,同時滿足該碩士學位的相關入學要求,即可提出申請。如果英語檢定成績無法達到入學門檻,許多學位有提供英語先 ... 於 media.iae-taiwan.net -

#48.澳洲大學申請須知、平均學費等選校前必讀攻略

研究所 課程長度: 多數碩士學位為一年半-兩年制課程(部分系所提供一年制課程)。 未達IELTS考試/學歷申請門檻的話還能申請大學或研究所課程嗎? 於 www.abcwithyou.com -

#49.美國留學:完整留學申請代辦 - 上學院留學中心

部分大學提供條件式錄取方案,申請者只需提供申請文件並達到學術門檻即有機會取得條件式錄取。 ... 美國大學/研究所申請和台灣大相徑庭,除了在校成績表現及標準型 ... 於 up-study.com -

#50.一年時間,給你一個澳洲八大名校的碩士要不要? - PTT新聞

這些一年製碩士課程通常對於申請人有較高的背景要求,較高的入學門檻保證了文憑的高含金量,且開設的大學都為世界排名前500的名校。 於 pttnews.cc -

#51.職場筆跡知你我:不可不知的筆跡分析技巧

3.2應徵者填寫的申請表,透露其心意 ... 先後取得香港城市大學應用心理學社會科學碩士學位、澳洲麥覺理大學管理學碩士學位及香港理工大學會計學( ... 於 www.momoshop.com.tw -

#52.澳洲留學申請時程:澳洲大學、研究所申請

Graduate School 澳洲留學研究所教育 · 21歲以上 · 碩士課程(1到2年) ; Colleage and University 澳洲留學大學教育 · 16, 17, 18, 19, 20 · Grade11, Grade12, 大一, 大二 ... 於 www.course-app.com -

#53.澳洲留學門檻低?台灣人對澳洲大學的刻板印象糾正你的錯誤 ...

澳大利亞精英學院-Mastery Institute Australia(MIA). 澳洲精英學院是澳洲教育部批准並且獲得聯邦政府認可的一所大專院校,擁有澳洲政府招收海外學生的合法 ... 於 mia.au-edu.tw -

#54.澳洲留遊學:我讀研究所的經驗-上

澳洲 並沒有什麼”大學排行榜”或”名校,名系龍虎榜”。同學申請學校,不是問題;我比較關注的反而是:同學的英文能力,是否可以跨入大學門檻?以及能否順利 ... 於 www.acic.com.tw -

#55.網路上關於澳洲研究所排名-在PTT/MOBILE01/Dcard上的升學 ...

IDP專業澳洲留學顧問,除了科系選擇外,提供重要的紐澳留學學校全球排名以及研究所課程資訊。澳洲8大學校、排名前3大技術學院,馬上諮詢申請澳紐世界排名大學享優惠! 於 edu.gotokeyword.com -

#56.原來,澳洲也有一年制碩士項目 - 今天頭條

通過上面的申請要求我們不難看出,其實「一年制」的招生門檻也是不低的,甚至和一些名校「多年制」碩士的招生門檻並沒有差別。所以,一年碩真的那麼「輕鬆 ... 於 twgreatdaily.com -

#57.澳洲碩士留學一年制質量如何?時間越久,認可度越高?

澳洲 碩士留學一年制碩士課程往往對於申請人有較優質的背景要求,拔高的入學門檻確保了文憑的高含金量,且開設的院校都為全球排名前500的名校。 於 www.huaglad.com -

#58.澳洲留學介紹 - 華澳留學顧問有限公司

在澳洲申請Doctor of Philosophy學位,需具備碩士學位或榮譽學士學位,若是以上課方式完成碩士學位,則要補上Research的碩士班,澳洲留學的博士班錄取及畢業門檻都不 ... 於 www.a-oes.com -

#59.申請澳洲碩士班- 澳洲留學門檻/熱門科系懶人包- 國際教育諮詢 ...

澳洲 留學碩士學歷含金量高,對求職或移民澳洲有利.澳洲念研究所、一年制碩士申請人數逐年攀升。想瞭解澳洲留學念碩士課程的相關資訊請找澳洲留學代辦. 於 educate.vvs.tw -

#60.什麼是條件式入學 - 葛瑞特留遊學

澳洲 的有許多頂尖大學,且澳洲大學對國際留學生的照顧也很健全,澳洲的條件式入學與英國很類似,不論是大學或是碩士申請,學校一樣可以在申請者尚未提供TOEFL或IELTS成績時 ... 於 www.greatstudyabroad.com -

#61.不用工作經驗也可以申請MBA ? 7間澳洲大學MBA 入學要求 ...

澳洲 大學MBA – 企業管理碩士課程(Master of Business Administration,簡稱MBA)旨在培養申請者在商業和管理領域所需的高階領導技能;培養洞悉全球商業環境和永續商業 ... 於 level-up-studies.com -

#62.澳洲留遊學如何申請?留學優勢、申請流程與費用詳解!

包括澳洲大學申請條件、澳洲研究所申請條件、相關文件準備,以及簽證辦理 ... 想申請澳洲學士學位(Bachelor Degree),澳洲大學申請門檻為至少具備 ... 於 reineabroad.com -

#63.布里秋天。申請澳洲研究所的那些事(UQ Brisbane)

就我所知大部分澳洲大學研究所都會要求至少要有IELTS 6.0~6.5(沒記錯的話雪大是7.0),如果未達門檻就要先念語言課程。基本上申請澳洲學校的模式是 ... 於 fishintheforest.wordpress.com -

#64.[問題] 澳洲碩士一問- 看板studyabroad - 批踢踢實業坊

想請問板上到澳洲讀碩士的大大們由於小弟本身是準備到美國讀碩士正在準備TOEFL跟GMAT/GRE 水深火熱中但朋友要到澳洲讀碩士代辦卻跟他說IELTS 先考 ... 於 www.ptt.cc -

#65.【澳洲碩士申請】澳洲研究所申請時間及4大選校重點告訴你!

澳洲研究所申請 準備︱申請時間、文件總整理 · 而不論選擇的課程何時開課,每間學校的申請期間大約為4~12週不等,部分少數科系審核時間可能更長,因此建議可 ... 於 www.isec.com.tw -

#66.台灣在校成績差,可以出國留學讀好學校嗎? - 環球行雜誌

國外大學/研究所篩選學生申請時,上一個學習階段的在校成績是參考的門檻之一,這邊「之一」可以畫一個重點。必須承認,出國留學條件中在校成績GPA高, ... 於 blog.wef.com.tw -

#67.【澳洲讀書】不同IELTS分數能申請哪些澳洲大學? - U Blog

如果IELTS總分只有5.5,基本沒有機會直接進入澳洲大學碩士項目,但是可以進入語言班。八大中,阿德萊德大學IELTS5.5(不低於5.0)可以學習9個月語言課程 ... 於 blog.ulifestyle.com.hk -

#68.澳洲留學- 大學、研究所申請重點整理 - KOMMIT EDUCATION

澳洲研究所 – Masters Degree (Coursework/Research)為一到兩年,學士– Bachelor Degree (Honours)則是三年到五年不等。除了學士和碩士學位(degree),澳洲還有2年的副學士 ... 於 kommitedu.com -

#69.想申請到澳洲讀博士?國際學生不可以不知道的事

我之前寫過一篇關於申請美國讀研究所的文章,美國留學招生委員幕後怎麼 ... 以下是常見的澳洲大學申請英文門檻條件(申請文科的分數規定會稍微高一些). 於 blog.essaycrafter.org -

#70.英國留學值得嗎?全方面剖析給你聽

因為後面申請獎學金(獎學金申請約在1月到3月間)、住宿、學貸等等都會需要用到。 若擔心畢業成績或雅思成績未達門檻、想跨領域的話,有Pre-Master碩士預科方式可 ... 於 mars-edu.com -

#71.周杰伦被曝为女儿申请澳洲女校每年学费约20万|昆凌 - 网易

据了解,周杰伦为女儿小周周申请的学校是当地排名第二的名校,进该校入读门槛极高,甚至有爆料称需要从出生开始“排队”,还要经过层层筛选。 於 www.163.com -

#72.[澳洲留學] 在澳洲留學前你一定會問的33個問題—專科技職

想在澳洲念大學或研究所一年學費+生活費大概要多少錢? ... 申請澳洲大學/研究所的英文門檻是什麼? ... 申請澳洲研究所一定要相關科系畢業嗎? 於 www.smileworldedu.com -

#73.雙學位學校 - 國際企業管理全英語學士學位學程- 逢甲大學

澳洲 南澳大學. University of South Australia. 【World top 100 for education 2020】 申請項目: 3+1.5 學+碩士 3+1.5+0.5 學+碩士+實習工作 申請門檻(Prerequisites) ... 於 biba.fcu.edu.tw -

#74.【澳洲留學介紹】澳洲留學考試準備中心-菁英國際 - 雅思補習班

該如何選擇適合我的澳洲大學呢? 1.學校的錄取條件/考試成績 需要提交相關語言成績證明,所以同學在申請大學前一定要仔細確認每所大學的申請條件及門檻,而具體的分數 ... 於 www.ieltstest.com.tw -

#75.雪梨大學介紹(內含教育部百大獎學金資訊)

一般來說碩士比較水入學門檻比較低,也很少有獎學金可以支持碩士。 ... 不一樣,截至2019年,筆者所屬的工學院裡規定申請PhD前必須有研究經驗(有寫過 ... 於 twaueducation.wordpress.com -

#76.澳洲留學申請步驟之研究型碩士學位申請時需要注意這4件事

經驗人士介紹,其實留學澳洲的教育體制與英美相仿,碩士學位分為授課型碩士與研究型碩士。但這裡大部分學生申請的授課型碩士,申請難度與較為容易一些 ... 於 xiannvxiafan13.pixnet.net -

#77.【英國留學】英國碩士申請途徑、學費、科系完整收錄

為了評估國際學生是否具備足夠的英語實力,絕大多數學校會要求學生通過英語能力測驗(IELTS/ TOEFL);申請碩士課程的成績門檻落在IELTS 6.5~8.0之間。 ⑤ 讀書計畫. 讀書計 ... 於 www.edmtw.com -

#78.StudyDIY 遊學申請,免代辦費! 遊學留學代辦推薦/即時價格優惠

1. TOEFL/IELTS 考試準備課程. 與自助家遊學顧問諮詢合適課程及學校 ; 2. 達到TOEFL/IELTS 申請門檻 ; 3. 申請大學/研究所. 與上學院留學顧問諮詢安排申請計畫與時程 ... 於 study-diy.com.tw -

#79.澳洲留學 - 遊學

此額外的一年學習通常包括專業科目的深入研究和完成一篇論文。在澳洲教育體制的架構(AQF)下,讀完榮譽學士學位可以直接申請博士,故其申請門檻較碩士學位高。 於 talkedu.com.tw -

#80.FAQ - 常見問題 - 留學家

美國留學,英國留學,澳洲留學,德國留學,加拿大留學,美國遊學,英國遊學, ... Q: 請問想申請美國機械工程相關科系或工程相關研究所條件式入學需要準備哪些申請資料呢? 於 www.ieeuc.com.tw -

#81.早教專業,畢業就能移民!無背景要求、在澳洲就讀的大學生 ...

早教專業,畢業就能移民!無背景要求、在澳洲就讀的大學生申請研究所雅思還可豁免 ⁉️ 入學門檻還沒有你想像的那麼高. 於 amet.com.au -

#82.澳洲各校GPA申請要求大盤點!來看一下你的績點達到要求了嗎?

碩士:需要國內全日制高等院校本科畢業生,GPA要求3.0以上,在語言要求上,學生需要雅思6.5,單項不低於6.0或者通過學校內部考試。 02 西澳大學. 本科: ... 於 read01.com -

#83.博士班的申請方式 - AuStudy : 澳洲遊留學

澳洲 各大學博士班的申請門檻各校標準不同,然而最基本申請學歷耍求如下:. 澳洲學士學位(畢業成績在二級一等榮譽以上); 碩士學位或以研究論文為主的碩士文憑 ... 於 www.austudy.tw -

#84.【澳洲學制】澳洲大學、研究所學位,英文名詞好簡單!

在此種情況下,學生多半都需要先有大學本科的學位或就業經驗後才能申請相關的文憑課程。 ☆ Diploma的性質及入學門檻會依學校的安排及要求有所不同! 於 deow2016.pixnet.net -

#85.留學選澳洲還是美國?原來差別這麼大….. | 尋夢生活

我在美國前五的大學,以及澳洲的頂尖大學都學習過,都是讀碩士,所以,也只能根據 ... 在澳大利亞,學生在申請前就要知道自己課程學些什麼,事先了解課程也不錯,但是 ... 於 ek21.com -

#86.2021 澳洲各校獎學金總整理

因為新冠疫情的影響,澳洲的邊境對外封鎖,因此澳洲各大學提供慷慨的獎學金,讓在澳洲以外的同學,在邊境還沒開放前 ... 現在就讀澳洲大學或是研究所,將會是最好的時機。 於 jris.com -

#87.澳洲碩士申請時間、澳洲留學時間、澳洲大學申請門檻在PTT

在澳洲碩士申請時間這個討論中,有超過5篇Ptt貼文,作者kcbill也提到喬科維奇恐遭遣返喬爸怒批:澳洲當局囚禁我 ... 於 yoga.urinfotw.com -

#88.學制介紹 - 2022澳洲教育展

這些專業技能和知識將為您攻讀研究所課程立下根基。 ... 在澳洲教育體制的架構(AQF)下,讀完榮譽學士學位可以直接申請博士,故其申請門檻較碩士學位高。 於 www.studyaustralia.org.tw -

#89.澳洲| REINE 瑞軒國際教育中心|海外留遊學|專業顧問諮詢

澳洲 · 澳洲留學 · 為什麼要選擇澳洲留學? · 教育體制 · 澳洲人創下多項紀錄 · 給予海外學生多重保障 · 持學生簽證,可合法打工補貼學費 · 大學/碩士留學申請資格 · 遊學年齡/方式 ... 於 reinestudy.com -

#90.[請益] 澳洲碩士申請- 看板Aussiekiwi - PTT網頁版

[請益] 澳洲碩士申請 ... 各位大大您們好,想請問一下, 我是普通私校的會計系, 研究所想繼續念會計或 ... 可以啊,gpa能刷到3以上機會滿大的,但8大碩士門檻是雅. 於 www.pttweb.cc -

#91.澳洲的大学真的很水吗? - 芝士圈留学

内附澳洲大学申请攻略(各校语言要求、DDL等) ... 其实,蒙圈儿经常能听到身边有人说澳洲留学门槛低、offer随便拿、很水含金量低、生源水平差、不如国内的985/211、 ... 於 www.zhishiq.com -

#92.[澳洲留遊學申請流程]大學、研究所留學準備項目

What? 我要準備哪些申請文件 · 視所申請之課程需額外檢附相關文件如作品集,專業證照等 · 大學四年級未畢業同學申請,請檢附大四上學期以前之成績單及在學證明. 於 www.idp.com -

#93.各國留學申請時程表(美、英、加、澳、紐、法)-Q&A ...

... 澳洲、紐西蘭和法國等國的大學/研究所留學申請時間時程表,幫大家大致釐清時間線,做事更有方向!文中也幫大家整理了申請學校的雅思英文門檻及 ... 於 deow.com.tw -

#94.條件式入學- 澳洲 - 立洋留學PEC

來不及參加官方英語考試,如: IELTS ,或成績未達錄取門檻時. 「條件」的意思是,你 ... 想讀的研究所主修跟大學主修毫無相關,無法直接申請者. · 關於澳洲條件式 ... 於 www.pacific-edu.com -

#95.快能出國了,留學3招霸氣海歸!這國家海外名校年學費最低6400

Zoe大學畢業後因生涯規劃,決定先不念研究所,但身邊仍有朋友選擇繼續進修 ... 在澳洲打工的想法,那學生每周可以合法打工20小時,但必須提出申請,而 ... 於 city.gvm.com.tw -

#96.澳洲留學常見問&答

專科、大學及研究所的主要開課日在每年的2、3月,上學期上課到6月止,下學期 ... 申請如英美文學, 教育或法律等科系, 則校方可能要求入學門檻為7.0分. 於 mied.pixnet.net